Onlangs publiceerde Nielsen de netto mediabestedingen over 2016. Net als vorig jaar nam de markt niet of nauwelijks toe. Per saldo dan. Achter het totaalcijfer zit wel een enorme ontwikkeling verscholen, die niet alleen kenmerkend is voor 2016, maar ook voor de jaren ervoor. Tijd voor een grondige analyse: welke mediumtypen groeien, welke krimpen, wat is de motor achter de groei en wat veroorzaakt de daling, welke spelers profiteren en welke niet?

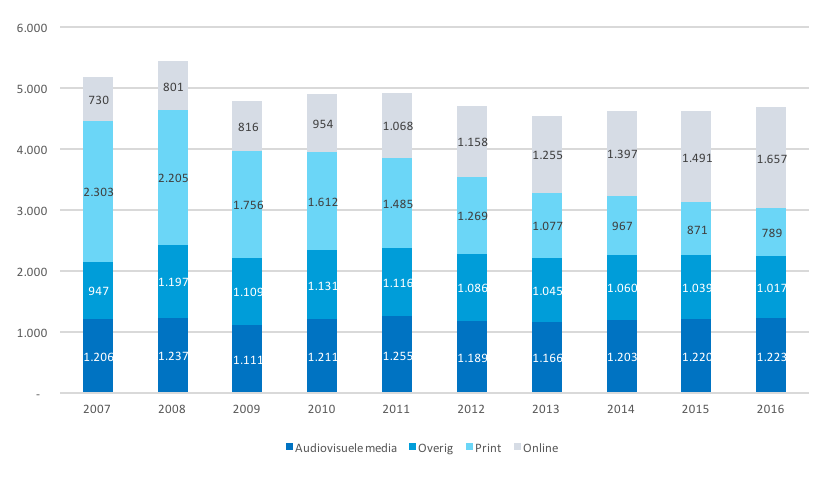

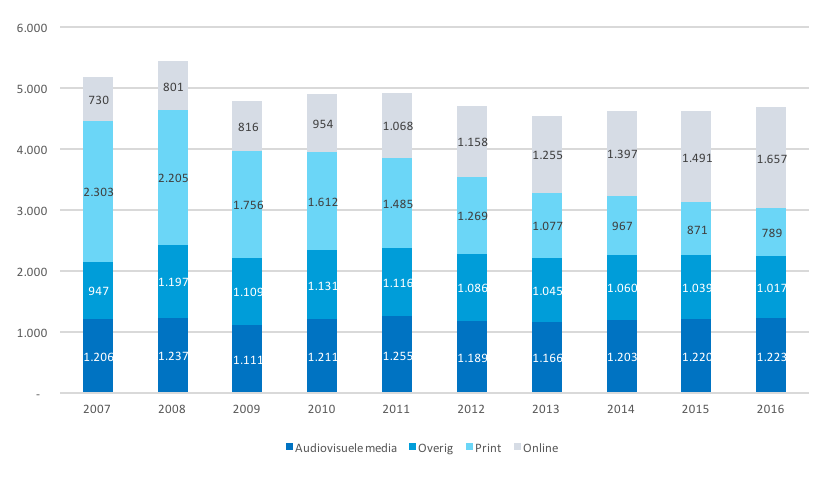

In tien jaar tijd is de markt voor mediabestedingen netto € 500 miljoen kleiner geworden. In grote lijnen komt het erop neer dat printmedia € 1,5 miljard aan reclame-inkomsten hebben ingeleverd tussen 2007 en 2016 en dat online in diezelfde periode € 1 miljard is gegroeid. Televisie en radio zijn min of meer hetzelfde gebleven, terwijl de overige media afzonderlijk te klein zijn om de ontwikkeling substantieel te beïnvloeden. Die groep als geheel is jaarlijks goed voor zo’n € 1 miljard aan bestedingen en verandert feitelijk even veel (of weinig) als de audiovisuele media. De cijfers van afgelopen tien jaar staan in onderstaande grafiek.

Grafiek 1: netto mediabestedingen per mediumcluster, 2007-2016 (x € mln.)

Bron: Nielsen

Het zijn dus vooral de online- en printmedia die een flinke mediastuiver gewisseld hebben met als eindresultaat een negatief saldo van € 500 miljoen in tien jaar tijd. We mogen dit gerust disruptie noemen. Wat zijn de onderliggende factoren van deze enorme verschuiving en waar is dat geld gebleven?

Verlies vooral bij dagbladen

Bij print zijn het vooral de dagbladen die budget hebben ingeleverd. In 2007 waren zij nog goed voor € 865 miljoen aan advertentiegelden, in 2016 is dat € 265 miljoen. Dat betekent dat 70% is verdwenen. Voor een deel komt dit door dalende oplagen bereik. Sinds 2000 is de gedrukte oplage van de dagbladen met zo’n 40% gedaald van ruim 4 miljoen exemplaren naar 2,3 miljoen per dag in 2016. Daar zijn wel digitale alternatieven voor in de plaats gekomen, maar die zijn niet groot genoeg om het verlies in aantal en omzet te compenseren.

Op advertentioneel gebied is de concurrentie van online met de dagbladen al jaren goed merkbaar. Neem alleen al de gerubriceerde advertenties; voorheen een krachtige bron van inkomsten. Pagina’s vol met kleine advertenties tegen veelal het volle mm-tarief. Nu vrijwel geheel verdwenen; overgenomen door sites als Funda en Marktplaats. Ook andere branches verplaatsten hun advertenties naar online. Denk aan de arbeidsmarkt en de reisbranche.

Lezersinkomsten steeds belangrijker

De sterke daling van de advertentie-inkomsten bij de dagbladen maakt dat de lezer een steeds groter aandeel krijgt in de (dalende) omzet. In 2000 was dat aandeel nog 40%, in 2016 is dat opgelopen naar 78%1. Het aandeel van digital advertising groeide in 2016 weliswaar tot een bescheiden 16% bij dagbladuitgevers, maar alleen omdat digitaal minder hard daalde dan print. Uit het jaarverslag over 2016 van NDP Nieuwsmedia blijkt dat de advertentieomzet uit print daalde met 10% en die uit digitaal met 1%.

Het zijn de grote reorganisaties, kostenbesparingen en buitenlandse overnames die de dagbladbranche overeind houden. Voor een deel geldt dat ook voor de tijdschriftensector. Daar bleef de schade van alle printmedia nog het meest beperkt. In totaal verdween in tien jaar tijd 58% van de advertentie-inkomsten in de publiekstijdschriften. Vele titels verdwenen of werden 'online only' voortgezet, andere werden verkocht.

Volgens de Media Monitor van het Commissariaat van de Media was de oplage van de publiekstijdschriften in 2007 nog 677 miljoen exemplaren. In 2015 zou daar nog 388 miljoen van over zijn. Dat is een daling van 43%.

Van papier naar digitaal

Sanoma, voorheen dominant als marktleider, verkocht in korte tijd een groot deel van de titels om zich volledig te richten op een gering aantal ‘focusmerken’ zoals Linda!, Libelle en VT Wonen. Sanoma was lange tijd via een strategische alliantie verbonden aan SBS, maar daar kwam recent een eind aan. Na een flinke afschrijving van zo’n € 200 miljoen werd het aandeel SBS verkocht aan Talpa.

De huis-aan-huisbladen en vaktijdschriften verloren respectievelijk 64 en 67% van hun advertentie-omzet. Ook daar vinden onder druk van online vele saneringen en reorganisaties plaats. Marktleider Persgroep concentreert zich vanuit de huis-aan-huisbladen op de online portal Indebuurt.nl ten koste van een groot aantal redactieplaatsen.

Papier als drager van content heeft door al deze ontwikkelingen de afgelopen jaren sterk ingeleverd ten faveure van online. Daar was de groei niet te stuiten. Aanvankelijk bestond ‘online’ alleen uit websites als belangrijkste bron van content, langzamerhand kwamen daar apps, videos, streamingdiensten en allerlei andere vormen bij.

Van online naar mobiel

Parallel daaraan ontwikkelde ‘mobiel’ zich als een volwaardig kanaal, niet in de laatste plaats gestimuleerd door de populariteit van ‘social’. Volgens de Media Standaard Survey van de gezamenlijke mediabereiksonderzoeken in Nederland had in 2011 27% van de populatie toegang tot internet via een mobiele telefoon. In 2015 is dat opgelopen naar 68%. Groter dan de PC (53%) en vergelijkbaar met laptop/netbook (68%).

De hoge penetratie en dus acceptatie van mobiele devices heeft ook geleid tot de digitalisering van radio en - vooral - televisie. Dit heeft de convergentie tussen tv en internet, waarover al zolang wordt gesproken, vormgegeven. Waardoor we nu YouTube en Netflix kijken op het tv-toestel en ‘televisiekijken’ via de tablet. Het woord Netflixisering is inmiddels gevallen.

Traditionale tv-broadcasters zijn ook online actief en zouden daarmee extra inkomsten moeten kunnen genereren. RTLXL, NLziet (net als Netflix zonder reclame) en Uitzendinggemist zijn voorbeelden van dergelijke initiatieven. De inkomsten zijn echter nog zeer beperkt. De omzet groeide weliswaar 20% in 2016, maar de inkomsten uit de verkoop van online commercials bedroegen € 26 miljoen op een totale televisie advertentie-omzet van € 991 miljoen, oftewel 2,6%. In 2015 was dat aandeel 2,2% dus zo snel gaat die groei niet.

Online ad spend

De groeicijfers binnen online advertising zijn indrukwekkend: search +12%, online display +11% en classifieds +9% en een totale groei van online van ruim 11%. Daarmee blijft Nederland iets achter bij de ruim 12% groei van de totale Europese markt. In dat gemiddelde zitten echter ook de cijfers van groeimarkten als Roemenië, Slovenië en Ierland die de online bestedingen met meer dan 30% zagen stijgen in 2016. Nederland mag een volwassen markt genoemd worden.

Met een groei van 11% bezet Nederland nu binnen Europa de zese plaats van landen met de hoogste online mediabestedingen en heeft het alleen veel grotere economieën zoals Engeland, Duitsland en Rusland boven zich te dulden. Al met al zijn de online cijfers jaloersmakend voor vrijwel elk ander (traditioneel) mediumtype. De vraag is echter of en zo ja, in hoeverre Nederlandse mediabedrijven hiervan profiteren. Voordat we daar naar kijken, ‘ontleden’ we eerst de online cijfers.

Analyse display advertising

In hun rapport Online Advertising Ad Spend 2016 maken IAB en Deloitte onderscheid naar drie categorieën. Van twee van de drie - search en classifieds - zijn alleen de totale bestedingen beschikbaar zonder verder inzicht in onderliggende niveaus.

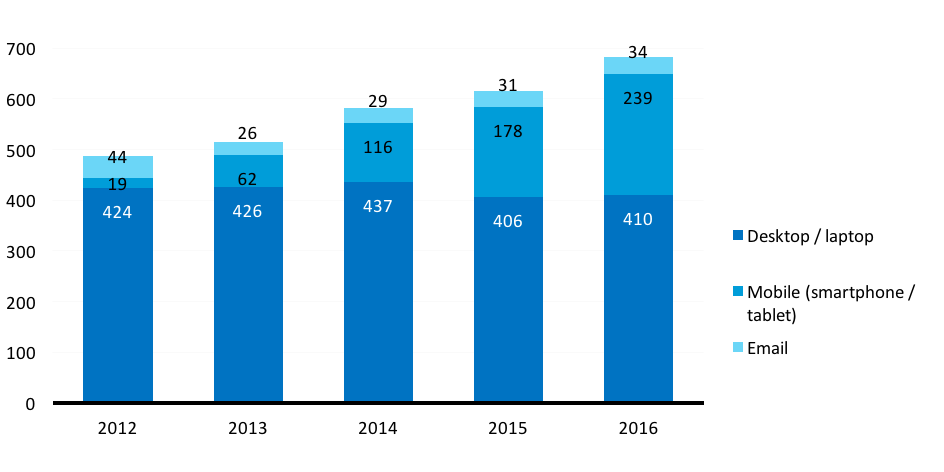

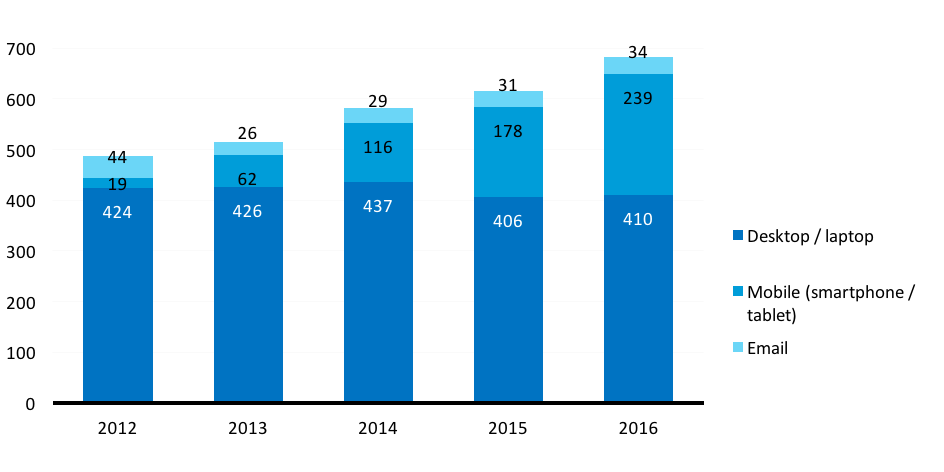

Bij online display advertising is die onderliggende informatie wel beschikbaar. Ook hier zijn groeicijfers weer imponerend, al moeten we groei niet verwarren met marktaandeel. Laten we eerst naar de totale ontwikkeling van online display advertising kijken. De bestedingen namen in de periode 2012 tot en met 2016 toe van € 487 miljoen naar € 683 miljoen.

Grafiek 2: Netto mediabestedingen per medium, online display advertising, 2012-2016 (x € mln.)

Bron: IAB Deloitte, bewerking door Nielsen

Het adverteren op mobiel was hier de grote aanjager met een duizelingwekkende +34%. In 2012 was ‘mobiel adverteren’ slechts € 19 miljoen groot. Vijf jaar later is dat gegroeid tot € 239 miljoen en is mobiel het enige kanaal dat constante groei vertoont binnen ‘display’. Desktop en email zijn de overige twee kanalen. Email groeide, maar de bestedingen zijn ruim 20% lager dan vijf jaar geleden en het heeft een zeer bescheiden aandeel van 5%. De bestedingen aan desktop stegen in 2016 licht (1%), maar liggen ruim 3% lager dan in 2012.

Ondanks de snelle groei is het aandeel van mobiel binnen display (nog) bescheiden. Van 4% in 2012 groeide het aandeel met sprongen van 8% en 9% tot 29% in 2015. Ondanks de opnieuw explosieve groei van de bestedingen in 2016 nam het aandeel ‘slechts’ toe tot 35% in 2016. Ofwel, de groei van het aandeel vlakt af.

IAB en Deloitte hebben meerdere splitsingen naar onderliggende niveaus binnen display, en geven voor sommige vormen gecombineerde cijfers. Binnen banners heeft mobiel een aandeel van 28% en bij video is dat zelfs 44%. Omgerekend is dat € 100 en € 53 miljoen in 2016.

Mobiel motor achter groei

Voor ‘programmatic advertising’ zijn geen gecombineerde cijfers bekend. Dit groeide met 200% in dezelfde periode, maar welk deel mobiel is, is niet te zien. Ook de twee andere hoofdcategorieën binnen online advertising (search en classifieds) laten flinke groeicijfers zien, maar ook hier geldt dat er geen combinatiecijfer beschikbaar is met ‘mobiel’.

Wel is bekend dat het aantal zoekopdrachten via Google inmiddels groter is via mobiel dan via desktop/pc, dus aangenomen mag worden dat een groot deel van de gekochte zoekresultaten mobiel geserveerd wordt. Hetzelfde geldt voor classifieds. Als de populariteit van de Marktplaats-app een indicator is voor mobiel/classifieds, dan is de ontwikkeling vanuit display waarschijnlijk ook hier door te trekken. Bijna tweederde van het aantal ‘pageviews’ op Marktplaats wordt inmiddels gerealiseerd door een mobiel device.

Overige vormen

Zoals eerder gezegd is er geen inzicht in hoeverre mobiel en programmatic gecombineerd de groei van online mediabestedingen stuwen. Wel is duidelijk dat het automatisch verhandelen van online advertenties in 2016 groeide met 20% tot € 225 miljoen. Dat is exact drie keer zoveel als in 2012, toen het aandeel van programmatic 15% bedroeg, in 2016 was dat 33%. Jaarlijks groeide het aandeel met ongeveer 5%, maar in 2016 nam ook hier de groei van het aandeel af. De programmatic bestedingen groeiden met 20%, het aandeel nam 2,5% toe.

Ook online video toonde enorme groei in 2016: +25%. Het aandeel van video in de online bestedingen is echter nog heel bescheiden, namelijk 18%, en maar iets hoger dan de 16% in 2015. De ontelbare uren video die dagelijks beschikbaar zijn converteren dus niet linea recta naar evenredig meer video advertenties.

Op zich is dat niet zo vreemd. Op televisie (immers ook video advertising) zijn jaarlijks ‘maar’ tussen de 1.000 en 1.500 adverteerders actief. Een professionele videocommercial maken, vergt - ongeacht de lengte - een investering die niet in het budget en/of mediastrategie van iedere adverteerder past.

‘Social’ blijkt ook een belangrijke factor te zijn achter de toename display advertising. IAB en Deloitte schatten de advertentie-omzet van social in 2016 op € 204 miljoen. Dat is € 60 miljoen meer dan in 2015. Dat betekent ook dat social een aandeel in de totale groei van online display advertising (€ +68 miljoen) heeft van 89%. Het aandeel van social in de totale netto mediabestedingen aan online display advertising kwam daarmee op 30% (2015: 23%).

Grootste deel groei naar global players

De populariteit van mobiel is ook de internationale tech-reuzen als Google en Facebook niet ontgaan. Het aandeel van de global players binnen display is in vijf jaar tijd opgelopen van 31% in 2012 naar 48% in 2016. Sterker nog, display advertising nam tussen 2012 en 2016 toe met € 196 miljoen. Daarvan ging 90% naar de internationale partijen. Dat betekent dat de lokale publishers voor slechts 10% profiteerden van de onstuimige groei.

Partijen als Google en Facebook startten al vroeg een ‘mobile-first strategy’, omdat een ‘digital-first strategy’ niet meer genoeg was om je te onderscheiden in de markt. Zij zagen eerder dan de rest de potentie van het mobiele kanaal en de enorme datastroom die dat met zich mee zou brengen. Vooral het gebruik van die data en de toepassingen daarvan in ‘digital advertising’ geeft ze voorsprong.

De totale netto mediabestedingen aan online advertising zijn ruim twee keer zo hoog als de print bestedingen in 2016, toch is geen van de afzonderlijke categorieën (search, display, classifieds) binnen online nu groter dan de totale bestedingen aan print. Print laat daarmee zien dat ‘papier’ ondanks de negatieve trend, toch nog voor veel adverteerders een belangrijk onderdeel van de mediamix is. Televisie is vanuit dat perspectief nog steeds veruit het grootste mediumtype.

Meer dan € 500 miljoen weg

De indrukwekkende online cijfers ten spijt, onderaan de streep is er in tien jaar € 500 miljoen uit de Nederlandse adverentiemarkt verdwenen. Eigenlijk is dat verlies nog groter. Een deel van de gemeten omzet door Nielsen gaat zoals gezegd naar grote buitenlandse partijen. In 2016 ging € 328 miljoen aan display advertising naar de global players. Tel daar het grootste deel van search nog eens bij op en je komt tot tot € 1 miljard wat wel door adverteerders in 2016 is uitgegeven, maar niet bij lokale publishers terecht komt.

Dat is zo’n 20% van de totale markt aan mediabestedingen. Het is niet zo dat adverteerders hun mediadoelstellingen met een vergelijkbaar percentage naar beneden hebben bijgesteld. Het lijkt er meer op dat adverteerders in staat zijn gesteld om met minder middelen betere resultaten te halen. Mobiel is bij uitstek al een kanaal om 1-op-1 mee te communiceren en programmatic en alle andere target toeters en bellen maken dat alleen maar interessanter voor adverteerders.

Wel of geen content

Op zich is is het niet nieuw dat buitenlandse partijen advertentiegeld ophalen in de Nederlandse markt. De dagbladenmarkt is al bijna volledig Vlaams, de tijdschriftenmarkt kent vele uitheemse uitgevers en ook televisie is volwassen geworden onder invloed van een Luxemburgse speler. Maar zij investeren de advertentiegelden weer terug in de productie van content.

Google en Facebook doen dat niet. Zij bieden zelf geen content, maar leveren intelligente data en technieken aan adverteerders op basis van hun netwerken. Die netwerken zijn succesvol door de content van de publishers die het nu zo moeilijk hebben op de advertentiemarkt. Om een beeld te schetsen: partijen als Google en Facebook hangen hun vangnet achter de vissersboten van de lokale publishers om zo advertentiegeld binnen te halen.

Dit werkt een negatieve spiraalbeweging in de hand. Er is steeds minder advertentiegeld beschikbaar voor het produceren van hoogwaardige content door de Nederlandse mediabedrijven. Daardoor komt er minder content beschikbaar of die content wordt minder aantrekkelijk voor de gebruiker. Waardoor minder bereik beschikbaar is voor adverteerders. Wat weer minder advertentie-inkomsten tot gevolg heeft. Nu is bereik alléén niet de heilige graal, het gaat adverteerders uiteindelijk om het creëren van brand awareness en hogerel sales. Maar als je de doelgroep niet kunt bereiken, zijn deze doelen onhaalbaar.

Andere inkomstenbronnen

Handreikingen naar publishers als Instant Article van Facebook brengen publishers ook niet de benodigde inkomsten. Uitgevers die daarmee begonnen zijn er alweer mee gestopt, zoals de New York Times. Of ze hebben de hoeveelheid content die ze via het platform van Facebook aanbieden, drastisch teruggeschroefd. Het verdienmodel was ofwel niet winstgevend genoeg of leidde niet tot voldoende aanwas van nieuwe abonnees.

Mediabedrijven kijken inmiddels naar andere inkomstenbronnen om niet volledig of grotendeels afhankelijk te zijn van de advertentiemarkt. RTL heeft dat gedaan door te investeren in ‘branche- gerelateerde’ diensten als Videoland (inkomsten uit abonnementen) en SpotX (trading platform voor video’s). Een andere belangrijke trend is het vormen van coalities tussen verschillende Nederlandse mediapartijen om zo de macht van de globals te weerstaan, zoals BrandDeli samen met Persgroep. Of zelfs pan-Europees, zoals de onlangs aangekondigde oprichting van de European Broadcaster Exchange (EBX). Daarin gaan TF1, Mediaset en ProSiebenSat.1 hun programmatic videobereik samenvoegen als tegenwicht van Facebook en Google.

Een andere manier om de macht van global players te weerstaan, is consolidatie. Er vonden en vinden al consolidaties plaats, meestal of vooral binnen de bedrijfskolom (lees: mediumtype) en zowel gedwongen door de marktomstandigheden als inspelend op de veranderende markt. Van de 25 dagbladuitgevers in 1980 zijn er nog maar acht over. Sanoma en SBS hebben een poging tot horizontale consolidatie ondernomen, maar die eindigde dit jaar. In dat opzicht zouden de pogingen van John de Mol om TMG over te nemen toegejuicht moeten worden. Zijn initiatief belichaamt het streven naar een lokaal multimediaal bedrijf dat poogt om de macht van spelers als Facebook en Google enigszins te beperken.

Voorlopig laat online de beste cijfers zien, met mobiel als boegbeeld. Dit ondanks het feit dat ‘online’ geen officiële currency heeft voor bereik onder auspiciën van bijvoorbeeld een Joint Industry Committee (JIC). Adverteerders hebben geen officiële kwaliteitsgarantie volgens een gouden standaard, zoals die er wel is voor andere mediumtypen. Op basis van die standaard geldt ‘what you buy is what you get’. Die garantie kan online niet volledig gegeven worden.

Daarnaast staat de acceptatie van online advertenties ter discussie, wat IAB ertoe gebracht heeft een ‘Coalition for Better Ads’ in te stellen om de kwaliteit van online advertenties te verbeteren, lees: de irritatie te verlagen.

Tot slot de issues rond ad-blockers, visibility (of het gebrek daaraan) en klikfraude. Als deze zaken verder zijn uitgekristalliseerd, zal ook dit impact hebben op de online mediabestedingen.

Dit artikel is een co-productie van Peter Wiegman (Mediaonderzoek.nl) en Berry Punt (Nielsen).

Kijk ook naar deze discussies op andere plekken over dit onderwerp:

Plaats als eerste een reactie

Ook een reactie plaatsen? Word lid van Adformatie!