Het televisieseizoen van 2023 werd vorig week met de publicatie van uitgesteld kijken van week 52 definitief afgerond. Het was een jaar waarin de televisie-industrie minder grote schokken te verduren kreeg dan tijdens de corona- of evenementjaren, maar toch gebeurde er weer veel, waarbij de introductie van het nieuwe NMO Kijkonderzoek de belangrijkste ontwikkeling was. Welke ontwikkelingen in het ecosysteem, kijktijd, marktaandelen en GRP-inzet zagen we in 2023 en waar moeten we in 2024 rekening mee houden?

De introductie van het nieuwe Kijkonderzoek verliep soepel, maar na een kwartaal nieuwe cijfers is er een grote trendbreuk in het kijkgedrag waarneembaar. Welke commerciële en strategische impact heeft dit voor het tv-domein en televisiecampagnes?

Wat is televisie?

De term ‘televisie’ is elke jaar onderhevig aan verandering. Wanneer aan verschillende personen op straat wordt gevraagd wat voor hen televisiekijken betekent, zullen er steeds andere antwoorden gegeven worden. Is televisie het bekijken van live content op het grote scherm? Valt uitgesteld kijken daar ook onder en wat als we naar een streamingdienst kijken? Beperkt televisiekijken zich tot het grote scherm, of kunnen we kijken naar andere schermen ook onder televisiekijken scharen?

Voor sommige consumenten zal kijken naar traditionele tv-zenders als televisiekijken gelden, al zullen er ook consumenten zijn die het kijken naar Expeditie Robinson op de iPad of Max Verstappen op de Ziggo Go app als televisiekijken zullen kwalificeren.

Vacatures

Directeur-bestuurder

PublicSpirit in opdracht van Visit FlevolandTeamleider Communicatie

KRO-NCRVBelgische Social & Content Marketeer

Kamera Express GroepVideoconsumptie in drie hoofdcategorieën

Het consumeren van videoconsumptie kunnen we splitsen in enerzijds het kijken naar content van traditionele broadcasters, of content van andere contentpartijen zoals streamingdiensten. Dat noemen we non-broadcaster content. Daarnaast maken we een onderscheid tussen kijktijd op het grote scherm of andere apparaten, waardoor er een splitsing gemaakt kan worden in drie videoconsumptiecategorieën.

- Traditionele televisie op het grote scherm, broadcaster content

- Connected televisie op het grote scherm, broadcaster- en non-broadcaster content

- App based televisie op alle overige apparaten, broadcaster- en non-broadcaster content

Broadcaster content omvat daarbij alle content uitgezonden door Ster, RTL, Talpa Network en alle overige tv-exploitanten. Dit zijn alle NMO gelieerde tv-zenders. De combinatie live- en uitgesteld kijken maakt daarbij het tv-totaal, ofwel traditionele televisie. Deze kijktijd wordt met audio-codering door het NMO altijd aan de broadcasters toegekend, maar NMO maakt geen splitsing op devices in zijn rapportages, enkel op zender(groepen).

Non-broadcaster content omvat alle content die niet uitgezonden wordt door broadcasters, maar door partijen als Videoland, Youtube, Netflix, Amazon Prime en alle overige streaming platformen.

1. Totale videoconsumptie stabiel, verschuiving naar streaming en 80% op grote scherm

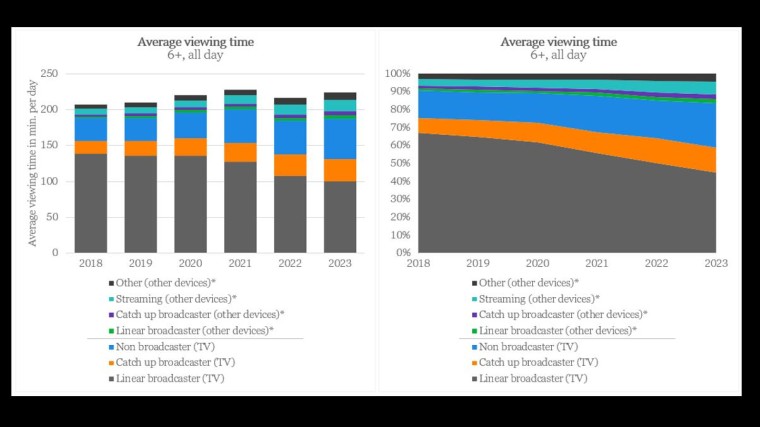

Als we de totale kijktijd, met behulp van andere databronnen zoals Media:Tijd, over alle drie de categorieën bij elkaar optellen, blijkt dat deze over de afgelopen zes jaar stabiel is gebleven, met een kortstondige piek tijdens de coronajaren. Als gevolg van all-in pakketten van KPN en Ziggo wordt in Nederland niet massaal de tv-kabel ‘doorgeknipt’ zoals dat in bijvoorbeeld Amerika wel gebeurt. Hierdoor kijkt men nog veel content, traditionele televisie maar ook streaming, via de settopbox, waardoor 80 procent van de totale kijktijd op het grote scherm geconsumeerd wordt. De consumptie van kijktijd blijft daarbij wel fors verschuiven van live/uitgestelde broadcaster content naar content van streamingpartijen.

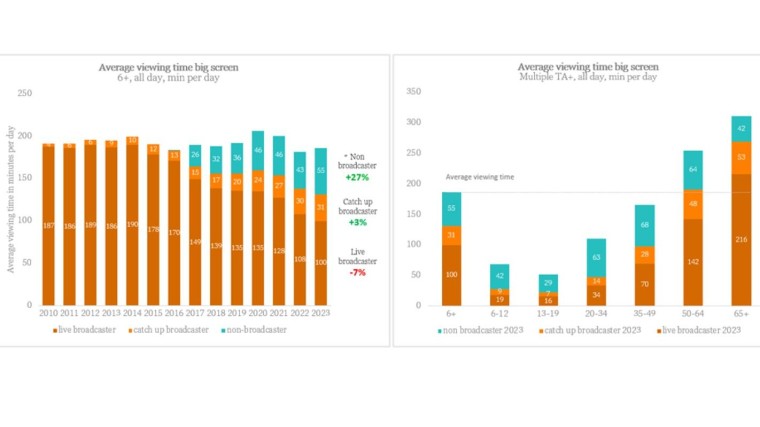

2. Lineaire kijktijd blijft verder dalen, vooral 50+ kijkt traditionele televisie

De meest in het oog springende conclusie uit het traditionele tv-domein die we kunnen trekken is dat de lineaire kijktijd wederom fors is gedaald in 2023. Onder de totale populatie (6+) daalde het tv-totaal met 5 procent, wat werd gedreven door 7 procent minder live kijktijd. De commerciële kijktijd (25-54, 18h-24h) daalde zelfs met 15 procent, eveneens bijna volledig gedreven door de daling van live kijktijd. De kijktijd daalde vooral in het avondtijdvak en liet over het hele jaar een vergelijkbare daling zien. De kijktijd naar broadcaster content blijft daarbij hoofdzakelijk gedreven worden door doelgroepen van 50 jaar en ouder.

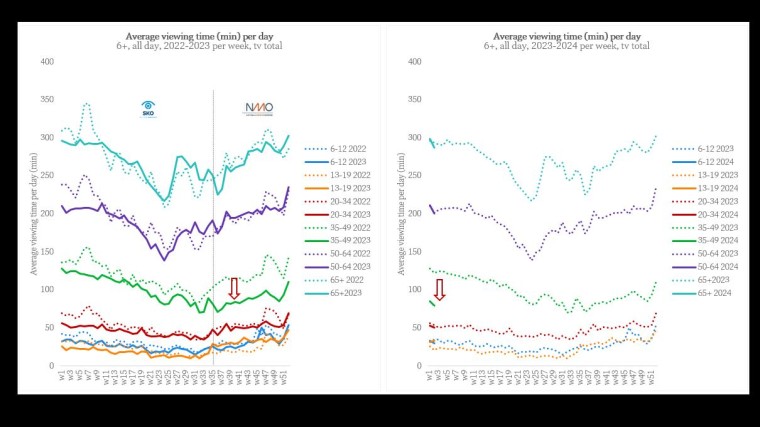

3. Zorgen om trendbreuk in kijktijd, vooral 35-49 kijkt fors minder tv

Het kijkgedrag naar broadcaster content is sinds de start van het nieuwe tv-seizoen in 2023 aan forse verandering onderhevig geweest. Hierbij viel vooral op dat er door de doelgroep 35-49 fors minder televisie werd gekeken dan in dezelfde periode vorig jaar. Deze trendbreuk in kijktijd viel samen met de introductie van het nieuwe NMO Kijkonderzoek, dat in week 35 werd geïntroduceerd.

In samenwerking met het NMO analyseerde GroupM de kijktijd en zocht daarbij naar verklaringen voor deze trendbreuk. Opvallend was dat het warmere najaar in 2023 een nadelig effect had op de kijktijd. Over de afgelopen jaren blijft elke graad in temperatuurschommelingen een gecorreleerde kijktijdbeweging van 2 procent met zich mee te brengen.

Naast een fors warmer najaar viel het NMO op dat er minder naar ‘fictie’ werd gekeken. De afname van deze kijktijd is het meest zichtbaar in de doelgroep 35-49, deze doelgroep laat een sterke stijging in VOD kijken zien, terwijl jongere doelgroepen daar een stabiel beeld tonen. Dit is ook te verklaren door content: er wordt meer fictie uitgezonden, maar minder geconsumeerd. Precies de content die op VOD beschikbaar is.

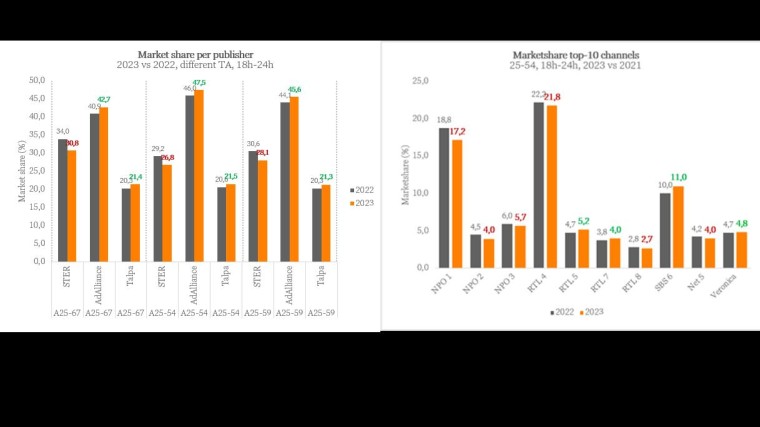

4. Ster verliest marktaandeel. Minder kijktijd nieuws, Boer Zoekt Vrouw en Wie is de Mol?

De commerciële exploitanten Ad Alliance en Talpa Network zagen hun marktaandeel stijgen, op alle drie de commerciële core doelgroepen. Dit ging op alle doelgroepen ten koste van de Ster, dat het marktaandeel fors zag dalen in 2023. In het avondtijdvak daalde het marktaandeel van Ster met 3,2 procentpunten naar 30,8 procent aandeel op de eigen core doelgroep 25-67.

Deze daling was mede het gevolg van het ontbreken van grote (voetbal) events, maar ook de overige NPO-programmering werd minder goed bekeken, in het bijzonder Boer Zoekt Vrouw. Gemiddeld keken er 800.000 minder personen naar de Boer Zoekt Vrouw ‘Europa’ aflevering in vergelijking met het reguliere seizoen in 2022. De daling van het marktaandeel van Ster wordt dan ook vooral gedreven door een slechtere performance van NPO1.

Vandaag Inside werd in 2023 door gemiddeld ruim een miljoen mensen dagelijks bekeken, wat het marktaandeel van SBS6 fors deed stijgen.

5. Ster domineert wederom top-25 best bekeken programma’s, gemiddelde kijkers daalt

Ondanks de daling van haar marktaandeel wist Ster, net als voorgaande jaren, de lijst met de top-25 best bekeken programma met 23 programma’s te domineren. Hiervan werden 21 programma’s op NPO1 uitgezonden waaronder Wie is de Mol?, Heel Holland Bakt, De Slimste Mens, Even tot hier, The Passion en het 20.00 uur Journaal.

De best bekeken afleveringen van deze programma’s trokken in 2023 gemiddeld 3,5 miljoen kijkers. Ook de intocht van Sinterklaas en de EK-kwalificatiewedstrijd van het Nederlands Elftal tegen Gibraltar op NPO 3 werden met ruim 2,1 miljoen mensen goed bekeken. The Masked Singer en de All You Need is Love Kerstpecial op RTL4 haalden ook de top-25 en scoorden goed met ruim 2,5 miljoen kijkers.

Maar in vergelijking met voorgaande jaren daalt het absoluut aantal kijkers naar nagenoeg al deze programma’s wel aanzienlijk.

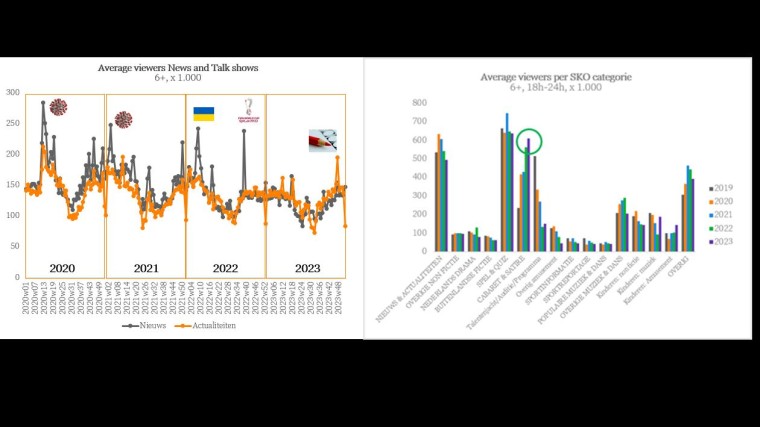

6. Minder kijktijd voor nieuws, actualiteitenprogramma’s en talentenjachten. Meer satire

De daling van live kijktijd werd mede gedreven door minder kijktijd naar nieuws- en actualiteitenprogramma’s. Waar we voorgaande jaren massaal naar journaals en praatprogramma’s over corona, de oorlog in Oekraïne en het WK voetbal keken, bleef dat dit jaar uit. De Tweede Kamer verkiezingen in november 2023 zorgden wel voor een kortstondige piek in kijktijd, al was deze minder hoog dan in pieken die we zagen tussen 2020 en 2022.

Ook werd er minder gekeken naar talentenjachten en muziek- en dansprogramma’s. Bewezen successen als The Masked Singer wisten in 2023 minder kijkers te trekken dan in voorgaande jaren. Opmerkelijk is de stijging van kijktijd naar cabaret en satire programma’s, wat als enige programmacategorie jaar op jaar méér kijkers weet te boeien.

7. Uitgesteld kijken blijft groeien, Denkend aan Zwitserland meest teruggekeken programma

We keken in 2023 niet eerder zoveel programma’s terug als in voorgaande jaren. Binnen de totale populatie (6+) besloeg 25 procent alle kijktijd naar broadcaster content uit uitgesteld kijkgedrag. Op jonge doelgroepen loopt dit percentage zelfs op tot 50 procent. De programma’s die het meest werden teruggekeken waren Wie is de Mol?, Flikken Maastricht, de All You Need is Love Kerstspecial, Grote Familie en Oogappels.

Het programma van André van Duin en Janny van der Heijden waarin een unieke treinreis door Zwitserland centraal stond, werd het meest teruggekeken.

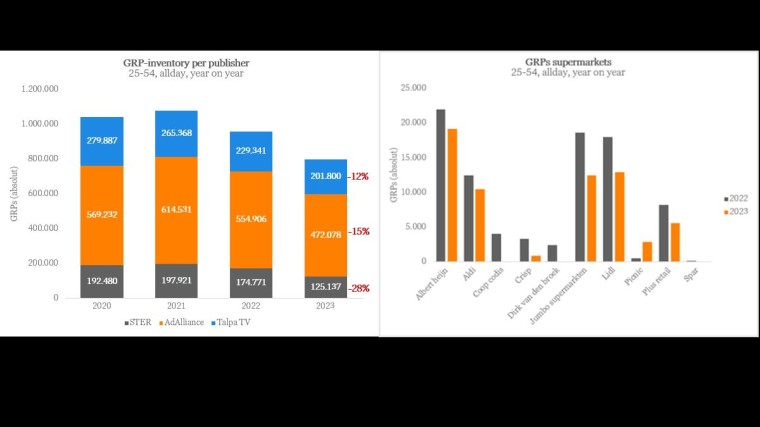

8. GRP-verkoop daalt met kijktijd, vooral minder reclame supermarkten

Simultaan aan de daling van de kijktijd en de daarmee gemoeide GRP-voorraad daalde in 2023. Vorig jaar werden er op de commerciële doelgroep 25-54 over het hele jaar 17 procent minder GRP's verkocht in vergelijking met 2022. De tv-industrie blijft daarbij fors leunen op inzet van de retailbranche die goed is voor 25 procent van de totale inzet van GRP's.

Nagenoeg alle adverteerders uit dit domein verlaagde hun GRP-inzet, met in het bijzonder supermarkten. Zowel Albert Heijn, Jumbo, Lidl en Plus verlaagde hun GRP-inzet met gemiddeld 25 procent. Alleen Picnic verhoogde zijn GRP-druk, maar dit blijft een relatief kleine speler binnen de supermarktreclames op televisie.

9. Hogere omzetten ondanks daling kijktijd, zorgen om hoge inflatie en effect tv

De netto mediabestedingen binnen het tv-domein bleven de afgelopen jaren stijgen, ondanks de lagere kijktijd en minder inzet van GRP's. Tv was de afgelopen jaren onderhevig aan prijsinflatie vanuit de verstoorde vraag-aanbod situatie. In de afgelopen acht jaar verdubbelden de spottarieven, waarbij de kosten per duizend bereikte personen van televisie nu op een vergelijkbaar niveau liggen als online alternatieven zoals instream video.

Daar tegenover staat een forse jaarlijkse daling van de commerciële kijktijd (25-54) in dezelfde periode. De effectiviteit en van het tv-domein verslechtert hierdoor jaar op jaar, waarbij er steeds meer budget nodig is voor steeds minder effect. Deze trend baart GroupM al jaren zorgen. De prijselasticiteit van het medium blijkt groot, maar de absolute investeringen voor tv-campagnes wegen niet altijd meer op tegen de effecten op de businessdoelstellingen van adverteerders.

Dit effect zal groter blijken als de trendbreuk in kijktijd zich verder door blijft zetten. Impact- en trackingonderzoek zal uit moeten wijzen wat het effect van tv-campagnes in 2024 is. De trendbreuk in kijktijd zorgt daarbij ook voor een trendbreuk in hogere GRP-kosten, waar we als industrie een commerciële oplossing voor moeten vinden om een eerlijke jaar-op-jaar vergelijking te kunnen blijven maken.

10. 2024 biedt kansen: Ek-voetbal, fase 2 Kijkonderzoek, addressable- en connected TV

Vooruitkijkend naar 2024 zijn er naast zorgen om de dalende kijktijd en stijgende inflatie ook redenen en optimisme. Na jaren van teruglopende kijktijd naar WK- en EK-voetbaltoernooien ziet 2024 er gunstig uit met een EK-voetbal in de zomer, zonder lockdown, in ons buurland Duitsland. Het EK zal een positieve impuls geven aan de kijktijd.

Ook staat de lancering van fase 2 van het NMO Kijkonderzoek op de planning, waarbij een completer beeld ontstaat over alle drie de videoconsumptiecategorieën. De kijktijd op andere schermen maakt naar verwachting nieuwe inventory zichtbaar die nu niet is opgenomen in het Kijkonderzoek. De advertentiemogelijkheden op connected televisie worden daarbij steeds meer ontsloten en zowel Talpa Network als Ad Alliance spelen in op het veranderende kijkgedrag met addressable TV-proposities die het mogelijk maken gericht en efficiënt delen van de Nederlandse populatie te bereiken.

Laten we hopen op een prachtige zomer, met een goed presterend Nederlands elftal. De historie leert dat dit de Nederlandse economie en daarmee indirect ook het tv-domein een positieve boost kan geven.

Jim Leeuw is Head of AV bij Wavemaker (GroupM)

Reacties:

Om een reactie achter te laten is een account vereist.

Inloggen Word abonnee